21대 국회 개원과 함께 종합부동산세가 주목받고 있다. 야당 쪽에서는 종부세 부담을 완화하는 입법안을 발의하고 있는데 반해, 정부는 20대 국회에서 뜻을 이루지 못한 종부세법 개정안을 21대 국회에서 재발의 하겠다고 밝히고 있다. 정부는 20대 국회에서 세율 인상, 조정대상지역 2주택자 세부담 상한 300%로 상향, 1주택 보유 고령자 세액공제율 10%p 인상 등을 담은 종부세법 개정안을 마련했었다.

이런 가운데 종합부동산세 개선방안을 담은 논문이 학계에서 발표돼 주목을 끈다. 김민수 박사(법학박사, 대구시청 주무관)는 6월13일 한국조세법학회와 한국지방세연구원이 공동 개최한 지방세 세미나에서 종합부동산세 부과시 공제해주는 재산세 세액계산 관련 규정들의 문제점과 개선방안에 대한 논문을 발표했다. 김 박사는 같은 날 한국조세법학회 정기총회에서 자신의 법학박사 논문인 ‘부동산 보유에 대한 조세제도’로 우수 학술논문상을 수상하기도 했다.

문재인 정부의 부동산정책, 특히 종합부동산세에 대한 사회·경제적 관심이 더욱 첨예화되고 있는 시점에서 종부세 개선방안을 제시한 '종합부동산세법상 재산세 세액공제제도' 논문의 전문을 연재한다.<편집자주>

3. 2008. 12. 26. 법률 제9273호로 개정된 종합부동산세법

2008. 11. 13. 헌법재판소가 종부세법의 개별규정에 대해 헌법불합치결정을 내렸고,22) 그 후속조치로 행해진 2008. 12. 26. 종부세법 개정은 매우 큰 폭의 개정이었다. 주택분 종부세 과세표준은 법 제8조 제1항에 의하여 납세의무자별로(세대별 합산과세제도는 폐지) 과세대상의 공시가격을 합산한 금액에서 그 기준가액(6억원)을 공제하고, 100분의 60에서 100분의 100까지 범위에서 대통령령이 정하는 ‘공정시장가액비율’을 곱한 금액으로 개정되었다.23) 이전과 달리 공시가격에서 기준금액을 공제한 금액에 다시 공정시장가액비율이라는 것을 곱한 것이 ‘과세표준’이 되는 것이다. 같은 시기에 지방세법도 개정되어 재산세 과세표준도 공정시장가액비율을 곱하여 산정하도록 되었다.24)

종부세법상 이중과세조정규정은 개정 이전에는 “주택분 과세기준금액을 초과하는 금액에 대하여 당해 과세대상 주택의 주택분 재산세로 부과된 세액”을 공제하는 것으로 규정하고 있던 것이 “주택분 과세표준 금액에 대하여 해당 과세대상 주택의 주택분 재산세로 부과된 세액”을 공제하는 것으로 개정되었다. 종부세의 과세표준이 ‘공시가격 자체’에서 ‘공정시장가액비율을 곱한 금액’으로 변경된 것을 반영한 것이다.

과세관청은 당시 개정 이유에 대하여 종전 시행령 규정에 따르게 되면 ‘과세기준금액초과금액×(1-공정시장가액비율)’ 까지 재산세액이 공제되므로 과다하게 재산세가 공제되는 불합리가 있어 ‘과세표준(과세기준금액을 초과하는 분에 공정시장가액비율을 곱한 값)에 대한 재산세액’으로 변경하여 과다공제 문제를 해소한 것으로 설명하였다.25) “주택분 재산세로 부과된 세액”의 의미에 대해서는 개정 이전과 동일하게 규정하였다.26) 주택분 종부세액에서 공제하는 재산세액의 계산과 관련한 산식을 규정하고 있던 종부세법 시행령 제4조의2가 2009. 2. 4. 대통령령 제21293호로〈그림 2〉와 같이 변경되었다. 개정 이전과 차이점은 주택분 재산세로 부과된 세액의 합계액을 곱하는 공제산식의 분자에 해당하는 부분이다.27)

〈그림 2〉2009. 2. 4. 개정된 종부세법 시행령 이중과세조정을 위한 산식

이중과세조정을 위한 종부세법 시행령의 산식 분자부분의 구체적 계산방식은 2009. 5. 12. 종부세법 시행규칙 개정28)으로 변경되었으나, 연이은 2009. 9. 23. 개정29)으로 다시 수정되었다. 앞선 2009년 5월 개정으로 종부세법 시행규칙 [별지 제3호 서식 부표(2)〕‘종합부동산세 과세표준계산명세서’ 작성방법은 종부세법 시행령 산식의 분자부분을 [{감면후 공시가격-6억(1세대1주택은 9억)}×재산세공정시장가액비율×0.4%〕로 공정시장가액비율을 1번만 곱하는 것으로 하였다. 그러나 이후 2009년 9월 개정으로 [{감면후 공시가격-6억(1세대1주택은 9억)}×종부세공정시장가액비율×재산세공정시장가액비율×0.4%〕로 공정시장가액비율을 2번 곱하는 것으로 변경하였다.30) 이러한 변경은 2008. 12. 26. 종부세법 개정으로 종부세의 과세표준이 개정 이전에는 공시가격에서 과세기준금액을 공제한 금액 자체였던 것이 그 금액에 공정시장가액비율을 곱한 금액으로 변경됨에 따른 것이다. 그리고 분모에 해당하는 “총표준세율 재산세액”은 [재산세과세표준(=감면후 공시가격×재산세공정시장가액비율)×세율 - 누진공제액]의 금액으로 하도록 하여 공정시장가액비율을 1번 곱하는 것으로 하고, 누진공제액은 종전의 26만원에서 63만원으로 상향조정되었다.31)

4. 2015. 11. 30. 대통령령 제26670호로 개정된 종합부동산세법 시행령

종래 종부세 부과시 공제하는 재산세액의 구체적 계산방법은 법률이나 시행령보다는 시행규칙 별지서식인 ‘종합부동산세 신고서’의 작성방법에 의해 결정되는 측면이 강하였다. 그러다보니 법률적으로 그러한 작성방법에 근거하여 공제하는 재산세액을 계산하는 것이 법률이나 시행령에서 규정하고 있는 이중과제조정의 취지에 부합하는지가 실무적으로 문제되었다.

대법원은 2015. 6. 23. 선고한 판결에서 과세행정청이 종래 이중과세조정을 하면서 상당히 폭넓게 활용하고 있던 구 종부세법 시행규칙 별지서식 작성방법에 따른 공제하는 재산세액계산이 상위법령과 배치된다고 판단하였다.32)

이에 따라 입법자는 2015. 11. 30. 대통령령 제26670호로 종부세법 시행령을 개정하여, 종래 시행규칙에서 규정하던 내용을 시행령에 반영하는 형태로 공제되는 재산세액 계산에 대한 규정을 변경하였다.33) 이때의 개정에서 종전 종부세법 시행규칙의 공제 산식의 분자부분 세율이 종전 “0.4%(재산세 최고세율, 누진합산액 제외)”에서 “지방세법 제111조 제1항 제3호에 따른 표준세율34)”로 변경되었다. 따라서 종부세법 시행령 규정만 보게 되면, 재산세액 공제 산식 분자부분의 계산은 지방세법 재산세 표준세율에 따라 4단계의 누진합산액과 세율을 적용하게 된다.

그리고 종부세법 시행령 제4조의2 제2항을 신설하여, 종전 종부세법 시행규칙 [별지 제3호 서식 부표(2)〕‘종합부동산세 과세표준계산명세서’ 작성방법 “과세표준 표준세율 재산세액” 계산방법에서 1세대 1주택에 대하여 3억원을 추가로 공제하던 것을 시행령으로 규정하였다. 또한 제3항도 신설하여 1항에 따른 주택분 재산세 표준세율의 적용 등에 관하여 필요한 사항은 기획재정부령으로 정할 수 있는 위임 근거규정을 마련하였다.

종부세법상 재산세 납부세액에 대한 공제규정은 개정전후 “주택분 과세표준 금액에 대하여 해당 과세대상 주택의 주택분 재산세로 부과된 세액”으로 동일한 상태에서,35) 시행령만 개정된 것이다. 이때 개정된 시행령은 현재까지 그대로 유지되고 있다.

〈그림 3〉2015. 11. 30. 개정된 종부세법 시행령 이중과세조정을 위한 산식

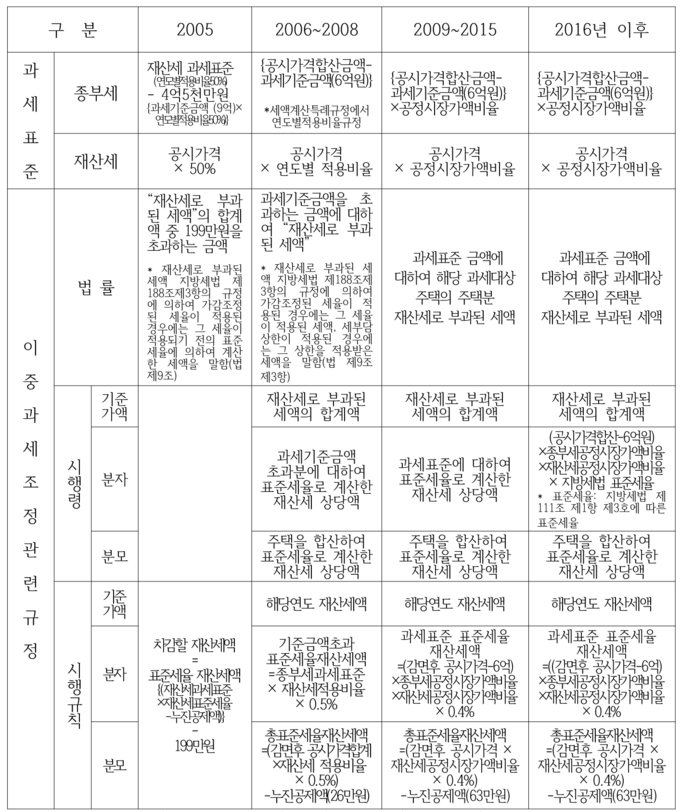

5. 요약

종부세와 재산세의 이중과세조정과 관련한 제도의 변천과정을 간략하게 요약해 보면 아래〈표 1〉과 같다.

〈표 1〉주택분 종부세의 이중과세조정제도 변천

------------------------------------------------------------------------------------------------------------------

22)헌법재판소 2008. 11. 13. 2006헌바112, 2007헌바71·88·94, 2008헌바3·62, 2008헌가12(병합) 전원재판부.

23)2008. 12. 26. 법률 제9273호로 개정된 종합부동산세법 제8조.

24)2009. 2. 6. 법률 제9422호로 개정된 지방세법 제187조.

25)2008년 간추린 개정세법, 기획재정부, 2009, 555면.

26)2008. 12 26. 법률 제9273호로 개정된 종합부동산세법 제9조 제3항. 구 지방세법 제188조 제3항에 의하여 가감조정 된 세율이 적용된 경우에는 그 적용된 세액, 같은 법 제195조의2에 따라 세세부담 상한을 적용받는 경우에는 그 상한을 적용받은 세액으로 규정하였다.

27)종래에는 “주택분 과세기준금액을 초과하는 분에 대하여 주택분 재산세 표준세율로 계산한 재산세 상당액”으로 되어 있었는데, 개정된 산식에는 “주택분 과세표준에 대하여 주택분 재산세 표준세율로 계산한 재산세 상당액”으로 규정하고 있다.

28)기획재정부령 제80호.

29)기획재정부령 제102호.

30)2009. 9. 종부세법 시행규칙 개정으로 산식의 분자 부분에 종부세공정시장가액비율과 재산세공정시장가액비율을 2번 곱하고, 분모에는 본문 아래에서 설명하는 바와 같이 재산세공정시장가액비율을 1번 곱하여 ‘재산세 공제비율’을 산출하도록 하였다. 산식의 분모에 비해 분자에 공정시장가액비율을 2번 곱하게 되므로 ‘재산세 공제비율’이 낮아지게 되고 공제되는 재산세액이 종전보다 줄어들게 되었다. 이러한 공제비율 산식 계산방법에 대하여 문제가 제기된 것이 제4장에서 소개하는 각종 소송이라고 할 수 있다.

31)공제산식의 분모 “총표준세율 재산세액”은 2009. 5. 12. 종부세법 시행규칙 개정으로 변경되었으며, 지방세법 재산세 표준세율의 누진합산액과는 아래와 같은 차이를 보이고 있다.

〔지방세법상 재산세 표준세율과 종부세법상 재산세 표준세율〕

|

재산세 과세표준 |

재산세 세율 누진합산액+(과세표준×세율) |

종부세법상 재산세표준세율 (과세표준×세율)-누진공제액 |

||

|

세 율 |

누진공제액 |

|||

|

6천만원이하 |

0.1 % |

0원 |

0.1 % |

0원 |

|

6천만원-1억5천만원이하 |

0.15% |

6만원 |

0.15% |

3만원 |

|

1억5천만원초과-3억원이하 |

0.25% |

19만5천원 |

0.25% |

18만원 |

|

1억원초과 |

0.4% |

57만원 |

0.4% |

63만원 |

32)대법원 2015. 6. 23. 선고 2012두2986판결.

34)각주 31번 참고.

35)2008. 12. 26. 법률 제9273호로 개정한 종합부동산세법 제9조 제3항.

※외부기고는 본지의 편집방향과 다를 수 있습니다.